Boom di casi tra gli under 40. Quasi 1/3 delle frodi creditizie riguarda l’acquisto di elettrodomestici ma quelle su auto e moto arrivano al 13,7% del totale

Le frodi creditizie mediante furto di identità - con il successivo utilizzo illecito dei dati personali e finanziari altrui per ottenere credito o acquisire beni con l’intenzione premeditata di non rimborsare il finanziamento e non pagare il bene – continuano a crescere e ad avere un peso rilevante sull’industria del credito, in particolare sul credito al consumo. A questo riguardo, l’aggiornamento relativo al I semestre 2019 dell’Osservatorio CRIF-MisterCredit sui furti di identità e le frodi creditizie segnala quasi 16.700 casi, con una crescita del +36,7% rispetto al medesimo periodo del 2018 e un danno stimato che supera complessivamente i 77 milioni di Euro.

Questo dato è oltremodo preoccupante se si considera che tradizionalmente la quota più rilevante dei casi si concentra nel periodo natalizio, ormai alle porte.

Al contempo, l’importo medio riscontrato risulta pari a € 4.662 euro, in flessione del -21,4%, a confermare come i malintenzionati si stiano orientando su importi sempre più modesti rispetto al passato.

La situazione in Puglia

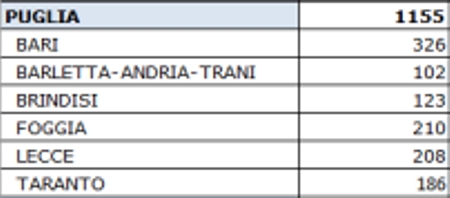

Per quanto riguarda nello specifico la Puglia, sono stati ben 1.155 i casi di frode registrati nel I semestre 2019 contro i 920 del corrispondente periodo 2018, dato che posiziona la regione al 6° posto della graduatoria nazionale guidata da Lombardia (con 2.305 casi), Campania (2.278) e Lazio (1.933 casi).

A livello provinciale, il maggior numero di frodi creditizie è stato registrato nella provincia di Bari, con 326 casi (contro i 248 dei primi 6 mesi dell’anno passato), che la collocano al 9° posto nel ranking nazionale, davanti a Foggia (che con 210 casi contro i 114 del 2018 occupa il 18° posto in Italia) e Lecce (208 casi).

Seguono Taranto (186 casi), Brindisi (123 casi) e Barletta-Andria-Trani (102 casi).

Fonte: Osservatorio CRIF MisterCredit sui furti di identità e le frodi creditizie

Il profilo delle vittime

La distribuzione delle frodi per sesso evidenzia che la maggioranza delle vittime (il 64,9% del totale, per la precisione) sono uomini.

Osservando la distribuzione delle frodi per classi di età, invece, si inverte la tendenza evidenziata nella prima metà dell’anno scorso: la fascia di età nella quale si rileva il maggior incremento dei casi sono, infatti, quelle dei 18-30enni (+23,2%) e dei 31-40enni (+6,4%) mentre diminuisce l’incidenza tra i 51-60enni (-11,0%) e gli over 60 (-15,7%).

La tipologia di beni acquistati con un finanziamento ottenuto in modo fraudolento

Coerentemente con quanto rilevato nel 2018, anche nel primo semestre dell’anno in corso l’acquisto di elettrodomestici con un finanziamento ottenuto in modo fraudolento resta la tipologia maggiormente diffusa (30,5% dei casi totali). Al secondo posto, in aumento del +0,7%, si piazza la categoria auto-moto (che arriva al 13,7% del totale), seguita dagli articoli di arredamento (con il 7,9%).

Da sottolineare come continuino ad aumentare i casi che hanno come oggetto articoli di abbigliamento e prodotti di lusso che arrivano al 6,9% a fronte di una crescita del +55,3%, nonché quelle per prodotti di elettronica-informatica-telefonia (al 7,6%), con un +29,6%, e quelle per trattamenti estetici/medici (+8,8% anche se si fermano al 6,0% del totale).

|

Oggetto |

% FRODI I sem 2019 |

|

elettrodomestici |

30,5% |

|

elettronica-informatica-telefonia |

7,6% |

|

consumi/abbigliamento/lusso |

6,9% |

|

arredamento |

7,9% |

|

auto-moto |

13,7% |

|

spese per immobili/ristrutturazione |

7,6% |

|

travel/entertainment |

3,8% |

|

finanziarie/assicurazioni |

1,1% |

|

trattamento estetico/medico |

6,0% |

|

spese professionali |

0,8% |

|

altro |

14,1% |

Fonte: Osservatorio CRIF MisterCredit sui furti di identità e le frodi creditizie

Per quanto riguarda il tipo di bene in rapporto all’erogato, le categorie più colpite per cui si evidenzia una maggiore incidenza sono consumi/abbigliamento/lusso, travel/entertainment, spese per immobili/ristrutturazione e trattamento estetico/medico.

La tipologia di finanziamento ottenuto in modo fraudolento

Il prestito finalizzato, seppur continui ad essere la tipologia di prodotto maggiormente coivolto nei casi di frode (con il 52,4% del totale), seppur in calo rispetto allo stesso periodo dello scorso anno. Al contempo raddoppiano i casi di frode che interessano le carte di credito, che arrivano a rappresentare oltre un quarto del totale dei casi registrati nel periodo (il 25,8%, per la precisione). L’11% dei casi, infine, interessa i prestiti personali in virtù di un incremento del +55,1% rispetto al primo semestre del 2018.

L’importo medio delle frodi creditizie

Relativamente all’importo dei finanziamenti ottenuti in modo fraudolento nel I semestre 2019 la fascia compresa tra i 1.500 e 3.000 euro rappresenta il 23,4% del totale dei casi (in crescita del +12,1% rispetto al primo semestre del 2018), mentre calano di quasi il 40% i casi di frode con importi tra i 3.000 e 5.000 euro. Si registra invece un incremento di oltre il +10% dei casi con importo tra i 5 e 10.000 euro.

I tempi di scoperta

Sempre di più i tempi di scoperta sono caratterizzati principalmente da due macro categorie: da un lato quasi il 56% dei casi viene scoperto entro 6 mesi, dall’altro lato continuano ad emergere casi di frode messi in atto 3, 4 e addirittura 5 anni prima, con queste ultime che rappresentano addirittura il 14,4% del totale.

“In Italia il furto di identità è un fenomeno sempre più diffuso, che coinvolge persone e aziende. Mentre ampie fasce di popolazione si stanno velocemente aprendo al mondo digitale, organizzazioni criminali si stanno specializzando sulle frodi online – commenta Beatrice Rubini, Direttore della linea Mister Credit di CRIF -. La vulnerabilità alle frodi creditizie perpetrate attraverso un furto di identità è accresciuta anche dal fatto che sul web spesso vengono pubblicati dati anagrafici e identificativi, come il codice fiscale, o i recapiti personali, come l’email o il numero di cellulare. L’incremento dei casi rilevati nella prima metà dell’anno è assolutamente impressionante ma dovrebbe preoccupare ancor di più considerando che tipicamente il picco si registra proprio in questo periodo di feste e shopping natalizio, quando il livello di attenzione è più basso. Per difenderci dai ladri possiamo dotare le nostre abitazioni di un cancello o installare un allarme ma per ridurre il rischio di subire una frode creditizia dobbiamo essere noi ad attivarci per proteggere adeguatamente i nostri dati, ad esempio attivando un sms di allerta per controllare le transazioni con la carta di credito o sistemi che avvisano se i nostri dati vengono utilizzati per chiedere un prestito o se stanno circolando sul web”.

Condividi

Condividi